التجريد هو فعل تقوم به شركة لبيع أحد الأصول. بينما قد يشير التجريد إلى بيع أي أصل ، إلا أنه يشيع استخدامه في سياق بيع وحدة أعمال غير أساسية. يمكن النظر إلى تجريد الأصول على أنه عكس مباشر لعملية الاستحواذ اقتناء الأصول اقتناء الأصول هو شراء شركة عن طريق شراء أصولها بدلاً من أسهمها. في معظم الولايات القضائية ، عادةً ما ينطوي اكتساب الأصول على افتراض بعض الالتزامات. ومع ذلك ، نظرًا لأن الأطراف يمكن أن تتفاوض بشأن الأصول التي سيتم الحصول عليها وأي الخصوم سيتم تحملها ، يمكن أن تكون المعاملة أكثر مرونة.

يمكن أن يؤدي التجريد إلى ضخ نقود في الشركة ، بينما يخدم أيضًا استراتيجية الشركة الشاملة. عمليات التجريد هي مهمة استشارية مشتركة في وظائف الخدمات المصرفية الاستثمارية تصفح توصيفات الوظائف: متطلبات ومهارات الوظائف الشاغرة في الخدمات المصرفية الاستثمارية ، وبحوث الأسهم ، والخزينة ، و FP&A ، وتمويل الشركات ، والمحاسبة ومجالات التمويل الأخرى. تم تجميع التوصيفات الوظيفية هذه من خلال أخذ القوائم الأكثر شيوعًا للمهارات والمتطلبات والتعليم والخبرة وغيرها. في بعض الأحيان ، يُشار أيضًا إلى التصفية على أنها استراتيجية خروج وإرشادات إستراتيجية الشركات والأعمال.اقرأ جميع المقالات والموارد المالية حول استراتيجية الأعمال والشركات ، وهي مفاهيم مهمة للمحللين الماليين لإدراجها في النماذج والتحليلات المالية. ميزة المحرك الأول ، قوى بورتر الخمسة ، SWOT ، الميزة التنافسية ، القدرة التفاوضية للموردين.

خطوات عملية التجريد

يتضمن التجريد عدة خطوات ، كما هو مبين أدناه:

عادة ما تتم إدارة عملية التجريد الموضحة أدناه من قبل محترفين يعملون في تطوير الشركات. تطوير الشركات هو المجموعة في شركة مسؤولة عن القرارات الإستراتيجية لتنمية أعمالها وإعادة هيكلتها ، وإقامة شراكات استراتيجية ، والمشاركة في عمليات الدمج والاستحواذ (M & A) و / أو تحقيق التميز التنظيمي. تسعى Corp Dev أيضًا إلى السعي وراء الفرص التي تزيد من قيمة منصة أعمال الشركة. قسم الشركة.

1. مراقبة المحفظة

بالنسبة للشركة التي تنتهج استراتيجية تصفية نشطة ، تقوم الإدارة بانتظام بإجراء مراجعة قائمة التحقق من العناية الواجبة تتضمن قائمة التحقق من العناية الواجبة هذه أكثر من 25 عنصرًا تشمل العناصر المالية والقانونية والعملياتية التي يجب التحقق منها. لكل وحدة عمل ومدى ملاءمتها لإرشادات إستراتيجية الشركة واستراتيجية الأعمال طويلة المدى. اقرأ جميع المقالات والموارد المالية حول استراتيجية الأعمال والشركات ، وهي مفاهيم مهمة للمحللين الماليين لإدراجها في النماذج والتحليلات المالية. ميزة المحرك الأول ، قوى بورتر الخمسة ، SWOT ، الميزة التنافسية ، القدرة التفاوضية للموردين.

2. تحديد المشتري

بمجرد وضع علامة على وحدة الأعمال للتصفية المحتملة ، يجب تحديد المشتري حتى تستمر الصفقة. تعتبر عملية تحديد الهوية أمرًا بالغ الأهمية لأن استخراج القيمة من التجريد يتطلب الحصول على سعر يجب أن يساوي على الأقل تكلفة الفرصة البديلة تكلفة الفرصة تكلفة الفرصة هي أحد المفاهيم الأساسية في دراسة الاقتصاد وهي سائدة في جميع عمليات صنع القرار المختلفة. تكلفة الفرصة البديلة هي قيمة البديل الأفضل التالي الذي تم التخلي عنه. بعدم بيع وحدة الأعمال.

3. إجراء التجريد

سيشمل التجريد نفسه جوانب مختلفة من الأعمال مثل الملكية القانونية وطرق التقييم عند تقييم شركة كمنشأة مستمرة ، هناك ثلاث طرق تقييم رئيسية مستخدمة: تحليل التدفقات النقدية المخصومة ، والشركات المماثلة ، والمعاملات السابقة. تُستخدم طرق التقييم هذه في الخدمات المصرفية الاستثمارية ، وبحوث الأسهم ، والأسهم الخاصة ، وتطوير الشركات ، وعمليات الدمج والاستحواذ ، والاستحواذ والتمويل ، وتغيير الإدارة ، فضلاً عن الاحتفاظ بالموظفين وإنهاء خدمتهم.

الشكل الأكثر شيوعًا لتقييم الشركات هو النمذجة المالية. النمذجة المالية يتم تنفيذ النمذجة المالية في Excel للتنبؤ بالأداء المالي للشركة. نظرة عامة على ماهية النمذجة المالية ، وكيف ولماذا بناء نموذج. ، وعلى وجه التحديد ، تحليل التدفق النقدي المخصوم - تحليل التدفقات النقدية المخصومة - تحليل التدفقات النقدية المخصومة - دليل التدريب على نموذج DCF - نموذج التدفقات النقدية المخصومة هو نوع محدد من النماذج المالية المستخدمة لتقييم الأعمال. النموذج هو مجرد توقع للتدفق النقدي الحر غير المستقر للشركة.

تعرف على المزيد حول هذه العملية في شهادة محلل التقييم والنمذجة المالية FMVA® انضم إلى أكثر من 350600 طالب يعملون في شركات مثل Amazon و JP Morgan و Ferrari.

4. إدارة الانتقال

بعد التجريد ، قد تنظر الشركة إلى الإستراتيجية والتكاليف باعتبارهما المجالين الرئيسيين للتعامل مع المضي قدمًا. مع خسارة الشركة لوحدة أعمال أثناء حصولها على تدفق نقدي كبير ، ستحتاج إلى تحديد مكان وكيفية استخدام الأموال. قد تختار بعض الشركات تنمية وحدات أعمالها الحالية ، بينما قد يختار البعض الآخر متابعة خط جديد من الأعمال تمامًا. يمكن أيضًا استخدام الأموال لسحب الديون.

في الوقت نفسه ، قد تكون هناك تكاليف متبقية من الوحدة التي تم تجريدها في شكل عمليات خلفية مثل تكنولوجيا المعلومات أو البنية التحتية الداعمة الأخرى التي قد تحتاجها الشركة للقطع أو التكامل مع المضي قدمًا.

فوائد التجريد

المعدل المطلوب للعودة

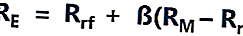

يمكن أن ينشأ قرار تجريد وحدة الأعمال من ضعف أدائها من حيث تلبية معدل العائد المطلوب كما هو موضح في نموذج تسعير الأصول الرأسمالية (CAPM) نموذج تسعير الأصول الرأسمالية (CAPM) هو نموذج يصف العلاقة بين العائد المتوقع وخطر السند. تُظهر صيغة CAPM أن عودة الورقة المالية تساوي العائد الخالي من المخاطر بالإضافة إلى علاوة المخاطرة ، بناءً على الإصدار التجريبي من ذلك الأمان. هذا يعني أن التمسك بوحدة الأعمال سيكون ضارًا للمساهمين ، لأن هذا يؤدي بشكل أساسي إلى التمسك بمشروع NPV سلبي.

هناك نقطة يجب مراعاتها وهي أن وحدات الأعمال المختلفة داخل الشركة قد تبلغ عن معدل عائد مطلوب أعلى أو أقل من معدل عائد الشركة ككل. ويرجع ذلك إلى حقيقة أن خطوط الأعمال المختلفة لديها مستويات مختلفة من المخاطر النظامية ، ويمكن تعريف المخاطر النظامية على أنها المخاطر المرتبطة بانهيار أو فشل شركة أو صناعة أو مؤسسة مالية أو اقتصاد بأكمله. هو خطر حدوث فشل كبير في النظام المالي ، حيث تحدث أزمة عندما يفقد مقدمو رأس المال الثقة في مستخدمي رأس المال أو معامل بيتا بيتا. معامل بيتا هو مقياس حساسية أو ارتباط الأوراق المالية أو محفظة الاستثمار مع الحركات في السوق ككل.يمكننا اشتقاق مقياس إحصائي للمخاطر من خلال مقارنة عوائد الأوراق المالية / المحفظة الفردية بعوائد السوق ككل.

التركيز الاستراتيجي

يمكّن التجريد الشركة من إعادة تخصيص الموارد في مجالات خبرتها الأساسية التي تولد بشكل مثالي عوائد أعلى على الوقت والجهد. إحدى المشكلات المتعلقة بالتنويع داخل الشركة هي حدوث اختلالات إدارية. وهذا يعني أن الاضطلاع بأنشطة الأعمال غير الأساسية يوسع نطاق المديرين إلى المجالات التي قد لا يمتلكون فيها الخبرة المطلوبة أو الخبرة أو الوقت اللازم للاستثمار لجعل المشروع غير الأساسي ناجحًا ومربحًا بشكل كافٍ.

الضرر المحتمل هو أن هناك تكلفة فرصة أكبر لإعادة تخصيص تركيز المديرين على وحدة أعمال منفصلة عندما يمكنهم تقديم أداء أعلى في مجال تركيزهم الأساسي.

تكاليف البيع

التكاليف المباشرة

تتضمن بعض التكاليف المباشرة للتصفية تكاليف المعاملات والتحول المرتبطة بالقرار. يتضمن ذلك جلب الأشخاص والعمليات والأدوات المطلوبة لتنفيذ عملية التجريد ، والتي تتضمن أشياء مثل إدارة النقل القانوني للأصول ، وتقييم أوجه التآزر مع المشتري ، واتخاذ قرار بشأن سياسات الاحتفاظ وإنهاء الخدمة فيما يتعلق بالموارد البشرية.

إرسال الإشارات

قد يفرض التشوير تكلفة على قرار الشركة بالتخلي عن الاستثمار بسبب عدم تناسق المعلومات في أسواق رأس المال. قد لا يمتلك المستثمرون الخارجيون معرفة كافية بالشركة لعمل الافتراضات الصحيحة حول أدائها المستقبلي نتيجة لقرار إداري ببدء التصفية

كمثال على عدم تناسق المعلومات الذي يؤثر على تصورات المستثمرين ، ضع في اعتبارك حالة تختار فيها الشركة خفض مدفوعات الأرباح لتمويل مشاريع NPV الإيجابية التي ستزيد من قيمة المساهمين في المستقبل. ومع ذلك ، قد ينظر المساهمون إلى خفض الأرباح على أنه مؤشر على وجود شركة في ضائقة مالية.

بنفس الطريقة ، قد تختار الشركة استراتيجية تجريد لتخصيص مواردها للاستخدام الأمثل ، وإزالة وحدات الأعمال التي لا تولد معدل العائد المطلوب. لكن قد يرى المساهمون خطأً أن سحب الاستثمارات يشير إلى حاجة ملحة للنقد لأن الشركة في مأزق. نتيجة لذلك ، قد يبيع المستثمرون أسهمهم ، مما يتسبب في انخفاض سعر سهم الشركة - مما يؤكد أيضًا لبعض المستثمرين أن الشركة معرضة لخطر التوقف عن العمل.

تتمثل الطريقة لتجنب حصول المستثمرين على إشارات غير دقيقة فيما يتعلق بالموقف الحالي للشركة والآفاق المستقبلية في الحفاظ على الاتصالات المفتوحة مع المساهمين فيما يتعلق بأي قرارات مؤسسية كبرى ، مثل قرار التجريد. في مثل هذه الحالة ، من مصلحة الشركة أن توصل بوضوح للمساهمين السبب وراء قرار التجريد ، جنبًا إلى جنب مع المعلومات المتعلقة بالفوائد التي تخطط الشركة لجنيها من بيع وحدة الأعمال.

قراءات ذات صلة

نأمل أن يكون الدليل المالي للتخلي عن الاستثمار مفيدًا لك. عزز تعليمك المالي بشكل أكبر من خلال موارد التمويل المجانية التالية:

- شراء الأصول مقابل شراء الأسهم شراء الأصول مقابل شراء الأصول مقابل شراء الأسهم - طريقتان لشراء شركة ، وكل طريقة تفيد المشتري والبائع بطرق مختلفة. يستكشف هذا الدليل التفصيلي ويسرد إيجابيات وسلبيات وأسباب هيكلة صفقة الأصول أو صفقة الأسهم في صفقة الاندماج والاستحواذ.

- اقتطاع حقوق الملكية المقتطعة تُعرف عملية التصفية الجزئية لوحدة الأعمال وحيث يتم بيع حصة أقلية إلى مستثمرين خارجيين باسم Equity Carve Out أو ECO.

- Spin-off vs Split-off Spin-Off (Spin-off vs Split-off Spin-Off): (Spin-off vs Split-off Spin-Off) (Spin-off vs Split-Off Spin-Off) (Spin-off vs Split-Off Spin-Off) (Spin-off vs Split-Off Spin-Off) (Spin-off vs Split-off Spin-Off) (Spin-off) (Spin-off) ((Spin-off ((Spin-off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off Spin-Off '' Spin-off`````````الفرعية '' Spin-Off `` Spin-off '' يحدث الانبثاق عندما تفصل الشركة الأم جزءًا من أعمالها إلى كيان ثانٍ مطروح للتداول العام وتوزع أسهم الكيان الجديد على مساهميها الحاليين.

- شهادة FMVA® لبرنامج المحلل المالي انضم إلى أكثر من 350600 طالب يعملون في شركات مثل Amazon و JP Morgan و Ferrari