صناديق الأسهم الخاصة هي مجمعات من رأس المال يتم استثمارها في الشركات التي تمثل فرصة لتحقيق معدل عائد مرتفع. تأتي مع أفق استثمار ثابت عائد الاستثمار (ROI) عائد الاستثمار (ROI) هو مقياس أداء يستخدم لتقييم عوائد الاستثمار أو مقارنة كفاءة الاستثمارات المختلفة. تتراوح عادة من أربع إلى سبع سنوات ، وعند هذه النقطة تأمل شركة الأسهم الخاصة في الخروج من الاستثمار بشكل مربح. تتضمن استراتيجيات الخروج الاكتتاب العام الأولي (IPO). الطرح العام الأولي (IPO) هو أول بيع للأسهم التي تصدرها الشركة للجمهور. قبل الاكتتاب العام ، تعتبر الشركة شركة خاصة ، وعادة ما يكون لديها عدد قليل من المستثمرين (المؤسسون والأصدقاء والعائلة والمستثمرون التجاريون مثل أصحاب رؤوس الأموال أو المستثمرين الملاك).تعرف على ما هو الاكتتاب العام وبيع الشركة إلى شركة أسهم خاصة أخرى أو مشتر استراتيجي.

عادة ما تشكل الصناديق المؤسسية والمستثمرون المعتمدون المصادر الرئيسية لصناديق الأسهم الخاصة ، حيث يمكنهم توفير رأس مال كبير لفترات طويلة من الزمن. يقوم فريق من محترفي الاستثمار من شركة خاصة خاصة بجمع الأموال وإدارتها.

القيمة المالية

يمكن تقسيم حقوق الملكية إلى أربعة مكونات: قروض المساهمين ، والأسهم الممتازة ، وأسهم CCPPO ، والأسهم العادية.

عادةً ما تمثل نسبة حقوق الملكية 30٪ إلى 40٪ من التمويل في عملية الاستحواذ. تميل شركات الأسهم الخاصة إلى الاستثمار في الأسهم مع خطة خروج من 4 إلى 7 سنوات. تشمل مصادر تمويل رأس المال الإدارة وصناديق الأسهم الخاصة وحاملي الديون الثانوية والبنوك الاستثمارية. في معظم الحالات ، يتكون جزء الإنصاف من مزيج من كل هذه المصادر.

أنواع صناديق الملكية الخاصة

تنقسم صناديق الأسهم الخاصة عمومًا إلى فئتين: رأس المال الاستثماري والاستحواذ أو الاستحواذ بالرافعة المالية.

1. رأس المال الاستثماري (VC)

رأس المال الاستثماري Venture Capital Venture Capital رأس المال الاستثماري هو شكل من أشكال التمويل الذي يوفر الأموال للشركات الناشئة ذات الإمكانات العالية للنمو في مرحلة مبكرة ، في مقابل الأسهم أو حصة الملكية. يخاطر أصحاب رؤوس الأموال المجازفة بالاستثمار في الشركات الناشئة ، على أمل أن يربحوا عوائد كبيرة عندما تصبح الشركات ناجحة. الصناديق عبارة عن مجمعات من رأس المال تستثمر عادةً في الأعمال التجارية الصغيرة والمبكرة والناشئة التي يُتوقع أن تتمتع بإمكانيات نمو عالية ولكن لديها وصول محدود إلى أشكال أخرى من رأس المال. من وجهة نظر الشركات الناشئة الصغيرة التي لديها مقترحات قيمة وابتكارات طموحة ، تعتبر أموال رأس المال الاستثماري مصدرًا أساسيًا لزيادة رأس المال لأنها تفتقر إلى الوصول إلى مبالغ كبيرة من الديون. من وجهة نظر المستثمر ،على الرغم من أن صناديق رأس المال الاستثماري تحمل مخاطر من الاستثمار في أعمال ناشئة غير مؤكدة ، إلا أنها يمكن أن تولد عوائد غير عادية.

2. Buyout أو Leveraged Buyout (LBO)

على عكس صناديق رأس المال الاستثماري ، تستثمر صناديق الاستحواذ ذات الرافعة المالية في أعمال أكثر نضجًا ، وعادة ما تحصل على حصة مسيطرة. LBO Leveraged Buyout (LBO) الشراء بالرافعة المالية (LBO) هو معاملة يتم فيها الاستحواذ على شركة باستخدام الدين كمصدر رئيسي للمقابل. تحدث معاملة LBO عادةً عندما تقترض شركة الأسهم الخاصة (PE) بقدر ما تستطيع من مجموعة متنوعة من المقرضين (ما يصل إلى 70-80٪ من سعر الشراء) لتحقيق معدل عائد داخلي IRR> 20٪ تستخدم الأموال مبالغ كبيرة من النفوذ لتعزيز معدل العائد. تميل اكتشافات Buyout إلى أن تكون أكبر في الحجم من صناديق رأس المال الاستثماري.

اعتبارات الخروج

هناك العديد من العوامل التي تؤثر على استراتيجية الخروج لصندوق الأسهم الخاصة. فيما يلي بعض الأسئلة التي يجب طرحها:

- متى يجب أن يتم الخروج؟ ما هو أفق الاستثمار؟

- هل فريق الإدارة مستعد وجاهز للخروج؟

- ما هي طرق الخروج المتاحة؟

- هل هيكل رأس المال الحالي للأعمال مناسب؟

- هل استراتيجية العمل مناسبة؟

- من هم المشترون والمقتنون المحتملون؟ هل هي شركة ملكية خاصة أخرى أم مشتر استراتيجي؟

- ما هو معدل العائد الداخلي (IRR) معدل العائد الداخلي (IRR) معدل العائد الداخلي (IRR) هو معدل الخصم الذي يجعل صافي القيمة الحالية (NPV) لمشروع ما صفرًا. بمعنى آخر ، هو معدل العائد السنوي المركب المتوقع الذي سيتم تحقيقه في مشروع أو استثمار. وسوف يتحقق؟

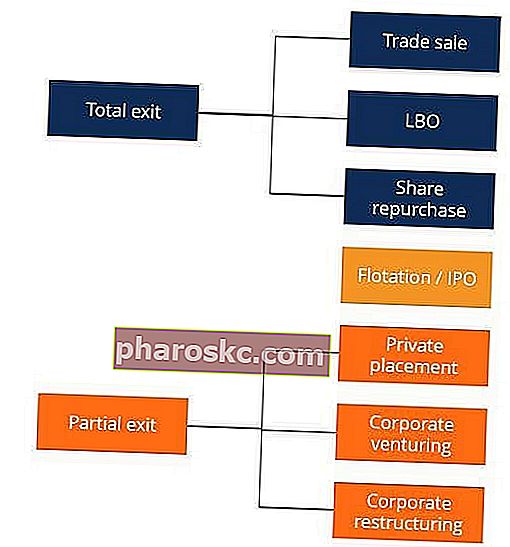

طرق الخروج النموذجية لأموال الأسهم الخاصة

عند اتخاذ قرار بالخروج ، تتخذ شركات الأسهم الخاصة إما أحد مسارين: خروج كلي أو خروج جزئي. من حيث الخروج بالجملة من الشركة ، يمكن أن يكون هناك بيع تجاري لمشتري آخر ، أو LBO من قبل شركة ملكية خاصة أخرى ، أو إعادة شراء أسهم.

من حيث الخروج الجزئي ، يمكن أن يكون هناك اكتتاب خاص ، حيث يشتري مستثمر آخر جزءًا من العمل. الاحتمال الآخر هو إعادة هيكلة الشركات ، حيث يشارك المستثمرون الخارجيون ويزيدون من مكانتهم في الأعمال من خلال الاستحواذ جزئيًا على حصة شركة الأسهم الخاصة. أخيرًا ، يمكن أن تحدث المغامرة المؤسسية ، حيث تزيد الإدارة ملكيتها في العمل.

أخيرًا ، يعد التعويم أو الاكتتاب العام بمثابة استراتيجية مختلطة لكل من الخروج الكلي والجزئي ، والتي تتضمن إدراج الشركة في البورصة العامة. عادة ، يتم بيع جزء بسيط فقط من الشركة في الاكتتاب العام ، ويتراوح ما بين 25٪ إلى 50٪ من الأعمال. عندما يتم إدراج الشركة وتداولها علنًا ، تخرج شركات الأسهم الخاصة من الشركة عن طريق إلغاء حصص الملكية المتبقية في الشركة ببطء.

مصادر إضافية

تقدم Finance شهادة محلل التقييم والنمذجة المالية (FMVA) ™ FMVA ، انضم إلى أكثر من 350600 طالب يعملون في شركات مثل Amazon و JP Morgan و Ferrari لمن يتطلعون إلى الارتقاء بمهنهم إلى المستوى التالي. لمواصلة التعلم والتقدم في حياتك المهنية ، ستكون الموارد التالية مفيدة:

- أساسيات النمذجة المالية

- دليل سوق رأس المال (ECM) سوق رأس المال للأسهم (ECM) سوق رأس المال هو مجموعة فرعية من سوق رأس المال ، حيث تتفاعل المؤسسات والشركات المالية مع الأدوات المالية التجارية

- الدليل الوظيفي للدليل الوظيفي للملكية الخاصة إلى وظائف الملكية الخاصة يوفر هذا الدليل الوظيفي لوظائف الأسهم الخاصة جميع المعلومات التي تحتاج إلى معرفتها - المناصب والراتب والألقاب والمهارات والتقدم وغير ذلك الكثير. شركات الأسهم الخاصة هي شركات إدارة الاستثمار التي تستحوذ على الشركات الخاصة من خلال تجميع رأس المال المقدم من الأفراد ذوي الملاءة المالية العالية (HNWI) والمؤسسات الاستثمارية.

- رأس المال الخاص مقابل رأس المال الاستثماري ، الأسهم الخاصة مقابل رأس المال الاستثماري ، الملاك / المستثمرون الأساسيون قارن بين الأسهم الخاصة مقابل رأس المال الاستثماري مقابل المستثمرين الملائكة والبذرة من حيث المخاطر ، ومرحلة العمل ، وحجم ونوع الاستثمار ، والمقاييس ، والإدارة. يقدم هذا الدليل مقارنة مفصلة بين الأسهم الخاصة ورأس المال الاستثماري مقابل المستثمرين الملاك والبذرة. من السهل الخلط بين الفئات الثلاث من المستثمرين