تعادل أسعار الفائدة المغطى (CIRP) هو حالة مالية نظرية تحدد العلاقة بين أسعار الفائدة وأسعار العملات الفورية والآجلة لبلدين. يثبت حقيقة أنه لا توجد فرصة للمراجحة باستخدام العقود الآجلة العقد الآجل العقد الآجل ، غالبًا ما يتم اختصاره إلى "آجل" فقط ، هو اتفاق لشراء أو بيع أصل بسعر محدد في تاريخ محدد في المستقبل ، غالبًا ما تستخدم لتحقيق أرباح فضفاضة من خلال استغلال الفرق في أسعار الفائدة. وهي ترى أن الفرق في أسعار الفائدة يجب أن يتساوى مع أسعار الصرف الآجلة والفورية.

ملخص

- تعادل أسعار الفائدة المغطاة (CIRP) هو شرط مالي نظري يحدد العلاقة بين أسعار الفائدة وأسعار العملات الفورية والآجلة لبلدين.

- يرى CIRP أن الفرق في أسعار الفائدة يجب أن يساوي أسعار الصرف الآجلة والفورية.

- بدون تكافؤ أسعار الفائدة ، سيكون من السهل جدًا على البنوك والمستثمرين استغلال الفروق في أسعار العملات وتحقيق أرباح فضفاضة.

معادلة تكافؤ معدل الفائدة المغطاة

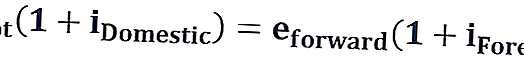

يمكن تصور تكافؤ أسعار الفائدة المغطاة باستخدام الصيغة التالية:

أين:

- e spot هو سعر الصرف الفوري بين العملتين

- البريد الآجل هو سعر الصرف الآجل بين العملتين

- i المحلي هو سعر الفائدة الاسمي المحلي

- i الأجنبية هو سعر الفائدة الاسمي الأجنبي

افتراضات CIRP

- شرط عدم المراجحة : يضع CIRP حيز التنفيذ شرط عدم المراجحة الذي يلغي جميع الفرص المحتملة لتحقيق أرباح خالية من المخاطر عبر الأسواق المالية الدولية.

- تجانس الأصول : يفترض CIRP أن أصلين متطابقين من جميع النواحي باستثناء عملة الفئة.

- فرق سعر الفائدة = 0 : يعمل CIRP على افتراض أن فرق سعر الفائدة لأصلين في السوق الآجل يجب أن يكون مساوياً للصفر باستمرار.

مثال على CIRP

على سبيل المثال ، لنفترض أن عملة البلد "أ" يتم تداولها على قدم المساواةبعملة الدولة "ب" ، ولكن معدل الفائدة معدل الفائدة يشير معدل الفائدة إلى المبلغ الذي يفرضه المقرض على المقترض مقابل أي شكل من أشكال الدين المقدم ، ويتم التعبير عنه بشكل عام كنسبة مئوية من رأس المال. في الدولة "أ" 8٪ ، ومعدل الفائدة في الدولة "ب" 6٪. ومن ثم ، قد يرى المستثمر أنه من المفيد الاقتراض بعملة B ، وتحويلها إلى عملة A في السوق الفوري ، ثم إعادة تحويل عائدات الاستثمار إلى العملة B.

ومع ذلك ، لسداد القرض المأخوذ بالعملة B ، سيحتاج المستثمر إلى الدخول في عقد آجل لتحويل العملة من A إلى B. يأتي تعادل سعر الفائدة المغطى في الصورة عندما يتم استخدام السعر الآجل لتحويل العملة من A إلى B يلغي جميع الأرباح المحتملة من الصفقة ، ويزيل فرصة تحقيق أرباح خالية من المخاطر ، ويضع شرط عدم المراجحة في مكانه.

تعادل سعر الفائدة المغطاة مقابل تعادل سعر الفائدة غير المغطاة

1. المعدلات المستقبلية

يتضمن تكافؤ أسعار الفائدة المغطاة استخدام الأسعار المستقبلية أو الأسعار الآجلة عند تقييم أسعار الصرف ، مما يجعل التحوط المحتمل ممكنًا. ومع ذلك ، فإن التكافؤ المكشوف في أسعار الفائدة (UIRP) هو تكافؤ سعر الفائدة غير المغطى (UIRP) هو نظرية مالية تفترض أن الفرق في أسعار الفائدة الاسمية بين البلدين يأخذ في الاعتبار المعدلات المتوقعة ، والتي تعني أساسًا التنبؤ أسعار الفائدة المستقبلية. ومن ثم ، فإنه ينطوي على استخدام تقدير للسعر المستقبلي المتوقع وليس السعر الآجل الفعلي.

2. الفرق في أسعار الصرف

وفقًا لتعادل سعر الفائدة المغطى ، يتم تعديل الفرق بين أسعار الفائدة في الخصم / القسط الآجل. عندما يقترض المستثمرون من عملة ذات معدل فائدة أقل ويستثمرون في عملة ذات معدل فائدة أعلى ، فإنهم بالتالي يتمتعون بميزة من خلال غطاء آجل.

يزيل الغطاء الآجل أي مخاطر مرتبطة بالاستثمار. ومع ذلك ، فإن الفائدة غير المغطاة للتعادل تعمل على تعديل الفرق بين أسعار الفائدة من خلال مساواة الفرق بمعدل الاستهلاك المتوقع للعملة المحلية. لأنه في حالة تكافؤ أسعار الفائدة غير المغطاة ، لا يستفيد المستثمرون من أي غطاء آجل.

قراءات ذات صلة

تقدم Finance شهادة محلل التقييم والنمذجة المالية (FMVA) ™ FMVA ، انضم إلى أكثر من 350600 طالب يعملون في شركات مثل Amazon و JP Morgan و Ferrari لمن يتطلعون إلى الارتقاء بمهنهم إلى المستوى التالي. لمواصلة التعلم والتقدم في حياتك المهنية ، ستكون الموارد التالية مفيدة:

- ربح / خسارة صرف العملات الأجنبية ربح / خسارة صرف العملات الأجنبية يحدث مكاسب / خسارة صرف العملات الأجنبية عندما يبيع الشخص سلعًا وخدمات بعملة أجنبية. تختلف قيمة العملة الأجنبية ، عند تحويلها إلى العملة المحلية للبائع ، اعتمادًا على سعر الصرف السائد. إذا زادت قيمة العملة بعد التحويل ، يكون البائع قد حقق مكاسب بالعملة الأجنبية.

- FX Carry Trade FX Carry Trade FX هي استراتيجية مالية يتم بموجبها استخدام العملة ذات معدل الفائدة الأعلى لتمويل التجارة باستخدام

- فرصة المراجحة الثلاثية فرصة المراجحة المثلثية فرصة المراجحة المثلثية هي استراتيجية تداول تستغل فرص المراجحة الموجودة بين ثلاث عملات في تبادل العملات الأجنبية. يتم تنفيذ المراجحة من خلال التبادل المتتالي لعملة إلى أخرى عند وجود تباينات في الأسعار المدرجة

- زوج العملات USD / CAD تقاطع العملات USD / CAD يمثل زوج عملات USD / CAD السعر المقتبس لتبادل الدولار الأمريكي مقابل الدولار الكندي ، أو عدد الدولارات الكندية التي يتلقاها الفرد مقابل كل دولار أمريكي. على سبيل المثال ، سعر الدولار الأمريكي / الدولار الكندي 1.25 يعني أن الدولار الأمريكي الواحد يعادل 1.25 دولار كندي. يتأثر سعر صرف الدولار الأمريكي / الدولار الكندي بالقوى الاقتصادية والسياسية على كليهما